在股市里呆久了,我经常听到的一个词叫做“老股民”。开始下意识觉得是一个形容富有经验的投资者,但而后一想,“老股民” 无疑是个具有侮辱性的词,炒了这么多年的股,竟然还是“股民”,而没有成为什么投资大师或是全身而退,也许还在亏钱,真是一种讽刺。

老股民们尚且没有赚到钱,更何况新股民,去年的股市(其实哪一年的股市都一样)大多数新老股民最终又赔了钱。虽然有一句话说,“股市是给那些很有钱的人以经验的地方”,但是直到不太远的时间,我并没有仔细思考这句话的意思。我想当然的以为,只要经过几轮“牛熊市”,就能依靠“经验” 来赚钱了。

直到我看到李笑来老师的“得到”付费订阅专栏《通往财富自由之路》里关于机会和准备的文章,虽然我现在不需要李老师来指导我如何通往财富自由,但是,结合回忆自己之前一些投资经验,才能完整的尝试分析为何“牛市”来了又去,大部分人还是赔钱的原因。

一、“投机” 的含义

我一直认为投机和投资的区分是不必要的,更不想和任何人争论“价值投资” 甚至是“中国股市能不能搞价值投资”。 但是我现在才明白我们刚入门就陷进了一个大坑:“投机”。 这并不是指投机不对,而是,在中文语境中,投机这两个字,并不能正确代表speculate的含义。

Speculate 这个词在英文中被解释为:form a theory or conjecture about a subject without firm evidence;下面关于炒股的又补充了一条 :invest in stocks, property, or other ventures in the hope of gain but with the risk of loss.

这看起来就好像就是这个意思,特别从第二条开始往上看,通过承担风险去投资… 但缺乏证据… 不就是“炒股” 吗?——缺乏确切的投资依据,就直接去承担市场风险以求回报了,这不是“投机” 是什么?

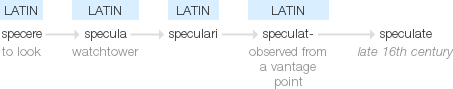

但是刚看到现代的网上搜索功能,提供了一个英文词源:

在16世纪早期的含义中,speculate 这个词的意思是从“look” (看) 到 “watchtower” (了望塔)再到“ observed from a vantage point” (从有利的位置观察)——整个过程都是“看” 的升级版:先看、然后登高看,最后找有利的位置观察(observe,已经不是简单的look了),最后才去投机。整个过程其实是对事物的一种观看,观察,最后(依据观察结果)进行投机。

进一步的,“看”的事物也不局限于已有的事物,现有的事物,还包括事物以后的发展、未来可能出现的事物… 然后依据观察的结果,再加以合理推测和想象,最后进行投机。

而这些意思,在中文中都没有表现出来。

二、“机不可失”

更糟糕的一件事是,“投机”这两个中文字,却很明显的诱导人往“机会” 上面联想——本来投机就需要一个机会嘛,那么此“机” 即彼“机”,投机就是投资于机会! 机会是多么难得的事,中文中对“机会”的描写多么露骨,“机不可失,失不再来”,加上“电视里官老爷们“抓住机遇、深化改革、扩大开放”、“战略机遇期” 再一忽悠,投资者很容易把“投机”的重点放在“机会”上。

但如果把眼睛放在“机会”上,很容易便发现其实并非“机不可失”,反而是“多如牛毛”。现代商业社会中,到处都是(赚钱的)机会。具体到我熟悉的股票投资中,那机会更是浩如烟海。每天的波动是机会,几十天的趋势是机会,牛熊市的大转折是机会,成长股、大牛股更是改变命运的大机会。如果算上金融衍生品、杠杆和期权,24小时每分钟都有机会,到处都闪着金钱。

可是,机会并不一定都能“赚钱”,大部分机会对大部分人来说就是陷阱。市场波动是陷阱,公司造假是陷阱,熊市来了更是个大坑。投资者的钱就这样赔了又赚,赚了又赔,最终变成了没赚到钱的“老股民”,遗憾终身… 当然这已经是老生常谈,我不必再多说。但是,我现在认识到导致这样的结果,很大程度上是因为我们过度将注意力集中在“机会”上。

挖掘短线股票、预测大盘涨跌不说,每天投资者更是非常想获得关于牛市何时来临的信息。他们盼望着来一波大牛市,也就是“大机会”,然后大赚一笔。或是挖掘“超级成长股”,赚它个几十倍。但是结局往往是牛市来了又去,炒趋势的人最后却套牢,或是大牛股走出来了,做成长的人却早早下车… 这究竟是为什么呢?

三、比特币的故事

上文中,我提到李笑来老师,我知道读者有人知道“比特币” 就是从李笑来老师那里听来的。在比特币上我也受过李笑来老师指点,甚至我也在很低的价格(低于100美元) 大量建仓,甚至后来还在一家比特币公司工作,认识了很多“币圈”的“大佬”,但是我并没有在比特币上实现财务自由,甚至可能连一百万都没赚到… 说起来,可真是“起了个大早,赶了个晚集”,教训十分深刻。

我第一次了解到比特币是在网上,一个Twitter用户转发了一则比特币的新闻:史上最危险的社会实验(和李笑来老师认识的途径完全一致),我看过后就放过了,因为当时我正在炒!期!货! 每天进账几万或十几万,然后再以同样的速度亏回去。这时候我对“投机”的认识就确实还处于“抓住机会”这个层次上。 比特币离我太远,我还没有研究它的资格。

2013年后,我才注意到比特币,并首先注意到它的大涨大跌,觉得是非常好的投机标的(又是“投机”!)。但这时我已经开始学习价值投资,也停止了炒期货,开始研究上市公司,于是就把比特币当作一个上市公司项目进行了调研。调研结论比较乐观,考虑到当时比特币低于一百美元的价格,未来升值的空间很大,但是风险也不小,因为当时我已经阅读李老师的博客文章很久了,李笑来老师又是国内比特币的第一人,所以决定去拜访一下李老师。当然拜访的内容并没有什么稀奇的东西,我之前做的功课已经足以知道什么是“私钥”、“公钥”,无非是想通过李笑来的态度确认一下自己的观点。

回去以后,我还是担心,万一这个教英语的是个骗子怎么办呢? 同样的我也怕李笑来是个傻子,这玩意是传销怎么办呢?于是去找到李笑来曾经出版的书籍,包括托福英文写作和《把时间当朋友》,目的是确定:能写出这样书的人不可能是骗子,如果是骗子何必要先写两本高质量的书籍才去骗人呢? 同样,能写出这样的书的人也不可能是傻子,逻辑清晰,文字有力,甚至《把时间当朋友》还对我有所帮助(当时我真是抱着批判的心态去看的)。这样的“尽职调查”后,我决定投资比特币,数量若干万元。

随后比特币开始暴涨,然后暴跌… 后面的故事不用再重复了。但当比特币开始暴涨暴跌后,我却认为“机不可失”,“时不再来”,如果比特币涨到一万,甚至一万刀… 于是决定跳槽到一家比特币公司,又认识了一帮所谓的“币圈大佬”,然后开始膨胀,开始炒币…… 最后,开始投资的比特币越炒越少,最后没有了… 然后币市开始冷却,公司也无以为继,不得不寻找别的出路——“创业”也失败了。

公司失败后我很沮丧,炒比特币没挣到钱,开公司也没成功,这才开始反思自己的错误。联想到之前我投资股票也遇到过同样的情况: 当智能手机产业链开始爆发后,我确实也买过康德新、欧菲光(都是中国股市上市公司),后来都翻了十倍左右,2013年最低点我还买过4块多钱的国投电力,要是投机,这机遇我都抓得非常准——可是没用,这些股票都被我涨了一点就卖掉了,并没有坚持到最后。开始我还以为,这是没有经验的表现,才会拿不住大牛股,但经过比特币这次,我觉得并非如此。

因为太注重“机遇”,而不注重自己的能力,那么注定无法真正理解所投资的标的,因为“理解一个投资标的”,本身就是一项“能力”,而合理推测一项股票(资产)未来的变动,是投资家的核心能力,这本身需要大量的训练和实践,怎么能轻易获得呢?

四、有准备意味着什么

“机会总是等待有准备的人”这句话我们可能从中小学就学到了,但大部分人并不理解,更不要谈执行了。刚才我提到speculate的英文意思的发展,英语中的投机是从拉丁文中的“看” 开始的,也就是从“了解” 开始。

一项机会来临时,永远是只有最“了解”它的人才能占据先机。 当然,证券投资中这个“先机” 可能并不是指最低价买入… 因为你很快就会卖掉它,如果不足够了解的话。对所投资标的的了解,让你可以一直关注它,并在它出现可投资时,不一定是最早,但在一个合适的时间介入。

但是只有“了解” 并不足够。正如“投机”这个词发展到最后是“在有利的位置观察”,你先要有一个“有利的位置”,才能更好的“观察”,或者说“了解”。 这个“有利的位置”可以理解为知识、经验、专业能力等,但它本身也是变化的,增长的。或者说,有利的位置是不断变化的,可以变得更有利,从而“观察”到更多,更深入,别人无法看到的东西,进而做出正确的投资决策。虽然我买了几本李笑来的书“排雷”,但这样层次的“尽职调查” 和彻底理解比特币还是差得太远。如果只是盲目跟随李笑来买卖比特币,结果还是缘木求鱼,极容易被市场洗出去。

所以,我现在对“投机”,或者“投资”的理解是,投机的重点在“投”,指的是“投”的能力。投的能力当然能训练和提高,从投篮到投资都如此。当然我并不是想说什么科比四点钟起来练投篮,但是“机” 如同传球,得到并不困难,而“投中”的能力,确实需要长期训练。回到股票投资上来说,那就是好股票、低估值常有,但因为缺乏分析研究能力,或是对企业未来的合理想象能力,投资者往往视而不见或是很快卖出,最终只能望洋兴叹了。

当然,现代投资中,取得良好的“观察”效果,不仅需要一个“有利位置”,更需要的是“分析能力”。望远镜看东西最有利的位置当然是在宇宙中,但是仍然需要合适的算法。可是分析能力和预测能力又需要长时间的训练,关键是要形成对“投”的决策优势——而这需要大量阅读(获取数据)、反复思考(训练算法)、输出结论、实践检验… 可是这里每一项都不是“等一个大牛市” 或者 “找一个大牛股” 能帮得上忙的。

结合以上内容,我可以得出一个结论,大部分投资者长期业绩较差的原因是将注意力全部放在了“机” 上,而忽视了培养“投”的能力。 他们并不是不勤奋,花在股票上的时间并不比人少,但是都是花在莫名其妙的地方:不是天天猜什么时候见顶/底,就是猜明天的走势、政策、宏观经济,并把时间花在预测股票走上是,就是涨了一点点就想换“更好的股票”,在不同的品种上跳来跳去,好像换一个品种“机会” 更大… 说白了,勤奋的是表意识,是盲目的习惯动作,而真正懒惰的是思考。

而思考又更是一个深不见底的大坑,概率、样本、相关、因果、科学方法论… 每个问题都决定了你的“了望台”的高度,而决定了你在speculate 上观察的“深度”和“前瞻性”。 构建“投”的能力,这些才是最关键的,才决定了你能在多深层次了解投资标的。因为很多问题,可能都“想不到问题存在”,更何谈解决呢? 我之所以给自己的网站标注了一行字 “不黑中医的……不是好股民” 也是这个意思,连“中医是否科学” 都不明白的人,如何能研究明白极为复杂的股票投资问题呢?

这是我投资经历中的一些经验教训和体会,仅供参考。

写得真好

赞