本文亦作为2016年10月之投资记录

我之前写过一篇文章,《证券投资的风险有多大》 ,举了个恐攻的不恰当例子,说明了我们无法准确预测未来,因为未来含有随机性、未被识别的信息以及不能被正确理解的信息。但如果我们要冒着被炸死的风险去炒股,那是否该要求更高一点的收益率呢?

之前投资的长城汽车H在公布业绩后出现了一大波下跌,股价从8月的7块涨到9块,在两天时间又跌回7块多。虽然从财务和业绩上看并没有什么,从某种意义上说,“价值投资” 还真的需要坚守,如果把它(因为股价下跌)而卖出的话,那就是一种失败了。

但是,“当初买入的理由” 确是正确的吗?如果我们本着不正确的思路买入,再进行错误的坚持,那就是大错特错了。上文说了炒股的风险巨大,甚至可能被炸死,但是如果守了好几年,只得到一个市场平均收益,或是必须等到市场出现泡沫时才能兑现超额收益,而市场一直不出现泡沫呢? 我们的坚守又有多大意义?

长城汽车H

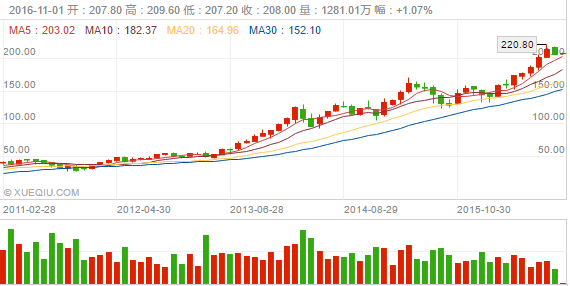

我现在早已不是图形的信徒了,但是仍然要引用一个图形,来说明股价的走势。从图上可以看出,长城H的股价在2012年就走出独立行情,独立于熊市的A股和H股走强,其峰值在15(HKD)见顶后回落,2015年泡沫中再次冲高到20元。随后一路下跌到最低5元。

如果按照传统价值投资的“思路”,该股在“股灾”后严重低估,创造了“超额收益”,基于财务数据和销售数据(此处略过)是买入时机。我买入的思路基本也是如此,另外还参考了产品和销售数据,去4S店进行了实际调研等。

但是,如果是按这个思路,2015年的20HKD就属于“高估”,在15-20元应该进行高抛,那随后如果不出现严重的“股灾”,股价回落也就是10元-15元一线,而买入的成本如果是5元(2011年),经过这4-5年的运作,也早该在15元以上卖出并寻找新标的了,所以,这个股票的价值有没有——有,但是并不高。

极而言之,就算未来涨回20元(按照2015年的标准已经“泡沫化”了),比起现在的价格也只翻了1倍左右。而这并没有考虑到SUV竞争、汽车降价等基本面风险,却可能需要等2-3年或更久的时间。这样的“价值投资” 和买入银行股又有多大区别呢?又有多少人敢于满仓长城汽车2-3年的时间呢? 再问一句,为什么不买长安,吉利,比亚迪,乃至为什么不买宝马大众特斯拉呢?

这是一个“价值”但是庸俗的选择,和买国投电力的老同志一样,是一个稳妥的选择,但该不该由我来做呢? 我冒着失业、赔钱、金融危机以及被飞机炸死的风险来炒股,却买一个和国投电力一样的股票,这是一种什么样的精神?

再换一个方向思考:如果长城汽车在2年内达到20元港币,A股大概会涨到30人民币。此时对应的大盘早已超越5000点。如果这样的话,我7元左右的长城汽车盈利大概是150%,而大盘如果早就达到5000点了,我是否有能力找到其他股票,获得超越150%的收益呢? 如果大盘都涨到8000点了,长城汽车涨了3倍,其他牛股应该涨了30倍才对,固守“蓝筹”股反而误事。如果大盘2年后还在3000一线,那估计长城汽车也就是10块钱左右,复合收益率为10%左右(不考虑股息等),我是否有能力在2年内实现超越10%的复合收益率呢?

答案是明显的,我不该选择长城汽车(无论A还是H)。长城汽车真正该买入的时机是2011年,那时它脱离大盘独立上涨时,如果投资者能挖掘其独特的内在价值,即可实现超额收益。现在魏总已经功成名就,我们再去捧臭脚就失去了意义。

Tesla Motors

电动汽车也不例外。特斯拉(Tesla)2013年发布Model S 时,股价从30直冲290,形成了暴涨行情。当时我在90一线介入,获得了不错的收益。但是现在反观特斯拉的股价在200USD停滞不前,在今年1月的大跌中甚至还跌到140,在Model 3的利好消息(还有100亿美元预收款)的前提下也才反弹到250左右,很快又再次下跌到200。而特斯拉的产量和销售额都已经创下新高,本季度还实现了盈利。可是股价的辉煌早已提前过去了。

同样的情况也发生在其他的品种上。乐视网、网宿科技,美股的akamai tech 、 Netfilx ,都是一次涨完,慢慢跌给你看。最近MOMO、WB等中国上市公司也出现了同样的情形。

300104

我目前参考一些网络上的观点和自己的思考都认为,当今的证券市场出现了一些新的变化。除了旧的价值投资/按照业绩增长估值/投机炒作之外,还出现了一些新的投资方法。由于社会开始初步进入高度信息化状态,市场呈现强有效状态,以及证券行业从业者素质大幅度提高,创业者、企业家大量进入市场投资,以及对科技的认识的深入,未来学,奇点理论等新认识框架的应用,成熟市场已经开始可以对企业未来3-5年的经营情况进行恰当的估值。要在整体上实现战胜市场的评估结果难上加难。

腾讯

腾讯在2013年微信铺开后快速上涨,走出了一波翻倍行情(复权50-100),随后用了3年才完成100-200的旅程。其中2013年市场已经正确对微信进行了估值,2014、2015年业绩体现时为时已晚,最佳的投资时机已经错过。

FB在2013年6月当月实现50%上涨,此时如果你稍微迟疑,股价就绝尘而去。市场一次性对公司未来经营做出正确判断。此种走势对于这样的大盘股来说是前所未见的。我们可以猜想,投资于FB的投资者也都是FB的重度用户,且对移动互联网、互联网运营有深入理解,又可借助FB本身交流,一旦形成一致性的正确共识,市场将立即对该共识进行一次性贴现。在网络时代,由于很容易形成一致性共识,且很容易形成正确的一致性共识(如:用户活跃度、广告投放情况、网络服务的质量等),一旦达成一致性的正确共识,股价将一飞冲天再不回头。

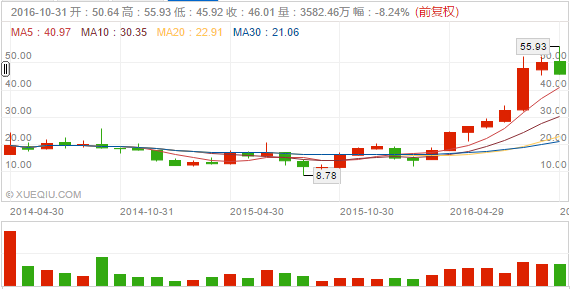

新浪微博

新浪微博在今年年初开始转型后,共识迅速发酵,并在半年内完成了3倍的升幅。

因此,再依据报表固守“价值” 是否就是顽固不化了呢? ——再说,面对一个长期低迷的个股,大家也是研究了个底朝天的,报表你会看别人也会看,如果长期不涨,如果没有意外的因素(如重组),很可能就是市场对于公司未来3-5年的运营都保持悲观或中性的态度,公司的估值不可能突然提高。如果寄希望于“牛市”的非理性,那么那些更具成长性的股票完全可以获得更多的“非理性”。结果就是牛市里5倍PE的公司炒到10PE,涨幅1倍,超级成长股之前几年涨了五六倍,牛市再一鼓作气到二十、三十倍。但是一旦跌起来,市场并不会给“价值股” 特赦,反正都一起跌的稀里哗啦。

这种情况在我理解来看:如果一个预期增速100%的公司市场给了100PE,牛市炒到200PE,股灾腰斩到50PE,此时市场很可能会认为它是“优于”一个从10PE跌到5PE的增速为0的公司——因为接下来的时间里,增速为0的公司还可以转亏损,没什么可买的了,牛市的因素又不存在,而增速为100%的公司只给50PE,却是一个买入的好机会,一旦公司再有些新发展,很容易涨回去。结果熊市结束后,5PE的公司回到7-8PE,50PE的公司早就又涨了好多倍。这样的例子比比皆是,我就不具体举了。

证券投资冒着这么大风险可不是为了看报表,如果看PE炒股就能发财,那学会计的就没穷人了。从某种意义上说,2001年的网络股泡沫其实是对未来15年网络股估值的一次性贴现,很多网络股(如网易)用了很多年才重新达到新高,实现了当年的预期。现在站在“巴菲特”的思维定势里,其实巴菲特70年代买的股票(全球化概念)早就翻了多少倍,1999年即使不赚钱也无所谓,而在2000年刚起步的投资者不抓住网络股的大机会就是失职了。如果说得更深入一点,在1950年巴菲特买股票本身就是一件(在当时来看)超前的事——1945年以前世界的旧范式还是几十年来一次世界大战,资本完全无法积累,好不容易攒点瓶瓶罐罐隔几年都砸个稀巴烂,炒股又有什么意义呢? 所以那时候巴菲特买股票并长期持有本身就是一种全新的思维:未来世界会稳定下来,商业活动能得以积累,家园不会毁于战火,而其他人还在热战思维里难以自拔呢!

我能比其他投资者具有什么优势?多去几次长城汽车总部开一会哈弗SUV,还是没事去两趟大渡河看看国投的水电站?或是研究报表中NAV和折旧? 这些东西有的是人比我强,我能有的优势只能是对未来的深入认识,而这需要浩瀚的学识,恰当的思维方法和海纳百川的胸怀。在现代投资世界里,最顶尖的投资者都是能看穿未来3-5年社会发展趋势的精英。 精英投资者的核心能力就是预测未来的能力,预测未来的核心是建立具有压倒性优势的思维范式。

如果不知道氧化反应,就还会停留在“燃素”的思维里,如果不知道空气有阻力,又如何能区分轻重谁先落地?先进的思维范式对落后者具有绝对优势。高层次的思维方法兼容低层次的,不仅能看到低层次看不到的,还能知道他们能看到什么,他们在想什么,形成高维对低维的穿透效应。在三聚环保的操作中就已经体现出这一点(提前看到“增长持续性”,并看到了对手看到的东西:应收账款、净利润增速)。所以本次长城汽车H损失的15%浮赢完全可以接受,它给我非常理想的提示和教育,迫使我对自己的思维再次升维。因此我决定放弃长城汽车H以及A股的大部分“稳健” 股票,去寻找那些具有基本面质变的机会。

马化腾说他喜欢看科幻小说,腾讯里还有创始人发了财以后造了一个私人的天文台。现在也许可以从这个角度理解腾讯何以一直超前了——对未来的好奇和思考始终指引着创业者。我炒了十年股,每天看屏幕如果算面壁的话,现在也该做自己的破壁者了。以后每次投资都必须要求自己提出完全不同于市场上的见解,并不能只限于估值差。而俗话说什么和什么不可兼得,来自“价值”(估值波动)和企业成长的钱很可能也不可兼得,我也只好接受。

当然,中国股市仍然是非成熟市场,其中估值波动和基本面波动往往同步进行,估值差波动掩盖了基本面的质变。但拉长来看,估值差波动会归于平均,基本面质变水落石出。如果估值整体上移,成长性好的股票涨幅只能更大。从这点上看,中国股市可能刚开始学习“一次性贴现”的炒作模式。 我们必须在中国股民掌握一次性对未来贴现的方法前事先把握它,提前建立具有压倒性优势的思维方法。从某种意义上说,如果不努力学习提高自己,都对不起中国股民的智商。

来升级思维